一、国内宏观经济基本面的分析

目前,各大宏观经济学家以及券商研报分析师的普遍观点均认为疫情对我国经济的影响是短暂的,对GDP的影响将主要体现在第一季度,一季度的增速预测区间为4%至5%之间,后三季度的GDP增速将重新回到6%水平。根据疫情的控制程度,全年GDP增速预测区间为5%至6%。量化数字来看,2019年GDP总量接近100万亿,疫情几乎造成半个月的经济活动几乎停摆,对中国经济的整体损失接近4万亿。疫情较严重区域包括湖北,浙江,广东,河南,湖南,以上五省GDP规模占全国比重为31.3%,湖北省占4.6%, 这些省份制造业占比较高,如果疫情不能有效控制,产业链拖累效应需关注。尤其是湖北在电子通信,汽车和医药产业具有一定的优势,延期复工会冲击产业链的相关产业,需要特别注意。

消费方面,成为一季度GDP增速的主要拖累。目前我国第三产业的占比为53.9%,而疫情对第三产业的打击最为严重。根据恒大经济研究院观点,仅仅春节七天对电影票房,餐饮零售和旅游市场的损失预估为1万亿, 占2019年一季度GDP 21.8万亿的4.6%。这还是最保守的估计,考虑其他行业损失及后续影响,2020年一季度GDP增速可能破5%。

投资方面,基建后期发力可期,预计对全年的影响不大。短期内疫情可能会导致投资增速下行,但随着疫情逐步得到控制,后续可能出现“抢工”现象,弥补前期投资的下降。普遍观点认为今年投资的主题将聚焦“基建”。华泰证券认为在制造业、地产、基建三大固定资产投资项目中,今年基建投资可能受到疫情的影响最小。我国2020年新增专项债额度为3万亿元,且2020年1月份各地方已较快发行了新增的1万亿额度,为基建投资的反弹准备了充足的资金来源。受到疫情的影响,中西部基础建设的不足在疫情中得以体现,未来基建的投资方向会偏向公共设施管理,包括公共卫生设施,冷链物流建设,强化相关基础设施等。从二月下旬开始,基建项目或将陆续开工,全年基建投资增速约为10%。

进出口方面,整体上对进口的影响大于出口。由于疫情主要集中在中国境内,外部需求变化不大,如果疫情控制得好,企业开工能大致按原计划进行,则对出口企业的生产影响就比较小。但由于我国疫情被WHO列为PHEIC,出口货物将经过额外检疫,将增加额外成本,对出口也会造成一定影响,但目前还未有海外国家对我国货运实施禁运的措施。在进口方面,根据中美贸易第一阶段协议,中国将在2020年、2021年两年内,在2017年基数之上,中国扩大自美采购和进口不少于2000亿美元,包括四大类别产品:制成品、农产品、能源产品和服务,受到疫情影响的内需和消费,我国进口依然承压。

我国正处于经济增长驱动力的切换以及经济结构转型的过渡期。2015 年后,以重化工业为代表的上一轮产业增长已经基本结束,以计算机、半导体为代表的新一轮技术革新尚未完全到来,国内产业投资缺乏增长动力。同时,美、欧等主要发达国家同样位于第三次科技革命的尾部,外部需求同样增长乏力。 在这种情况下,发展内需与服务业成为驱动我国经济增长的主要力量,第三产业在总体经济中的比重已过半。如果疫情持续,第三产业将会遭受严重和长时间的打击。

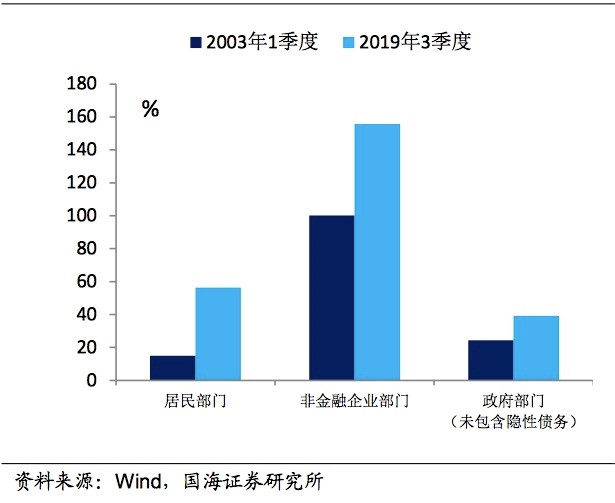

我国目前所处的债务周期另经济的脆弱性提升。目前我国企业与居民基本上处于一轮债务周期的顶部,抗风险能力下降。03年中国经济的整体债务率仅为GDP的130%左右,但现在高达250%。在居民债务中,2015 年开始的棚改货币化,导致了房地产市场的过热发展与居民债务水平的大幅攀升。当前居民部门杠杆率已经攀升至 56%,过重的居民债务负担已经显示出挤压消费的迹象。在企业债务中,2015 年后企业部门杠杆率徘徊在 150%-160%之间,总体债务负担较重。当前企业部门仍处于去化旧产能、降低杠杆的阶段当中,过高的债务水平与经济下行压力,加大了民营中小企业的生存压力。从 2016 年至 2019 年,可统计的企业信用债违约规模从 393 亿元攀升至 1444 亿元,中小企业的信用环境有所恶化。本次疫情导致的经济短期减速会导致居民和企业收入下滑,进而带来偿债压力的增加,可能会加剧个人与中小企业债务违约的风险,发生系统性金融风险的可能性提升。特别是当前民企的信用环境显著弱于国有企业,普遍面临融资难、融资贵的问题。 在疫情阴影下,恐慌情绪导致金融市场风险偏好进一步收缩,民营企业更有可能因为经营状况的恶化和融资困难而破产。考虑到民营经济在我国就业市场与经济增长中居于主要地位,当下在政策上支持民营经济的紧迫性不言而喻。

二、对资本市场的分析

疫情对资本市场的影响,主要遵循的三个逻辑如下:(1)疫情对经济基本面的改变;(2)对逆周期政策调节力度的影响;(3)对市场情绪和交易结构的改变。但在判断后期资本市场走势时依据的顺序需要有所调整,政策周期往往领先市场周期,因为在货币政策和财政政策放松后,市场会在资金面和政策面的推动下重新估值,而市场周期又领先于经济周期,因为美国历史上几乎每次衰退,股市都率先于经济走出谷底。因此,对于股票市场走势的估计短期应该关注疫情对交易情绪的影响以及政策的调节力度,而股市的长期走势更侧重于反映经济基本面的情况。

短期内,资本市场在 2 月 3 日暴跌之后已经连续回暖,但我们认为这次市场对疫情的反应还没有到位或者说比较偏乐观。鉴于钟南山院士预测疫情峰值将于2月中下旬显现,本次疫情的情况发展还并未明朗,因此市场目前对于恐慌情绪的消化还不到位,甚至对疫情的进展已经习惯。但随着疫情对经济的影响逐步显现,至少在拐点未出现之前,市场短期内的波动仍然不可忽视。

长期内,2020年开年的黑天鹅疫情事件造成经济基本面远不如预期,股市回调是必然的,且显然缺乏长期上涨的动力。长期来看股票市场会反应经济的基本面,但是股票周期性会较经济周期有前置性。目前疫情对经济基本面的影响已经在文章第一点有所分析,我国全年GDP增速大概率在5%左右。在经济增速承压的2020年,全年资本市场很难会有超预期的表现,除非有超预期的政策或者超预期的外资流入。然而2020年开年的黑天鹅疫情事件造成经济基本面远不如预期,股市回调是必然的,且显然缺乏长期上涨的动力。

上证指数自2010年以来始终不能突破850天的移动均线3200的顶部,并且这个850天的长期潜在趋势还是向下的,这意味着股票交易变成了一个零和博弈游戏,即交易的盈利是从交易对手方中赚取的,而并非是公司长期盈利的增长。尽管2015年的泡沫,上证突破了3200点位,但并没有将850天的移动平均线带到新的高度。如下图所示,850 天移动平均线虽然是上证综指的强阻力线,却是上证 50 的强力支撑线。受到疫情的影响,2020年上证的底部位置区间预计处于2500至2750之间,后期疫情控制住会有反弹,但突破3200点应该很难。

虽然市场整体机会有限,龙头企业仍将提供投资机会,且不同行业表现也将有所分化。龙头效应仍将持续,过去十年,中美行业集中度都越来越高,行业龙头在行业收入中所占的份额越来越大,并且产生更高的股本回报。尤其是在中国,大盘股的股本回报率高于资金成本,而中小盘股却不然。鉴于行业内领先地位的变更性非常有限,股票的“龙头效应”将持续存在。强者恒强,赢者通吃。因此,尽管整体市场机会有限,沪深 300、A50、上证 50、离岸大盘中概股等最能反映“龙头效应”的指数应仍能提供投资机会。

此外,虽然整体经济情况在下滑,但行业表现会有所分化。受到相关政策和资金支持的电子5G板块也可能会跑出超预期的表现,但是目前的价格也非常高。疫情的发生也许会带来某些行业的进一步提升或变革,例如在线视频平台,线上教育,在线办公等行业领域。以阿里巴巴,腾讯,美团为首的平台型经济公司也会有更好的发展。

三、我们关注的产业及行业的分析

受到本次疫情影响,资本市场在不同板块之间的表现有所分化。资金不断流入且逆势上涨的板块在疫情中受益,也代表了资本市场对于行业未来发展的一定预期。

1. 物业板块

物业板块属于防御品种类,其收入结构主要体现在物业管理服务,物业费多数采用预缴制,疫情对其影响非常小;非业主增值业务类因受到疫情管控影响全面停止,非业主增值业务在疫情完全控制前,会受到较大程度的影响。业主增值服务主要包括在线上为业主提供生活必需品的销售、旅游、房屋租售咨询以及线下俱乐部活动组织等其他增值服务。在疫情期间,由于口罩紧缺且大部分城市要求市民到公共区域必须穿戴口罩,所以市民日常生活用品通过线上采购方式完成的比例较平时应该有所增长。该项业务应该会成为疫情爆发和扩散期间物业公司最大的增长点。

2.饮食类

饮食行业中,门店式受疫情影响严重,一年中有效营业时间缩短,固定成本开支无法回避,2020年业绩下滑不可逆转,疫情结束后短期内将迎来一定爆发,但无法弥补前期损失;线上类影响较小,外卖类型迎来新的增长需求,对未来消费习惯有一定的长远影响。

3.教育类

教育信息化服务企业:疫情期间,学校返校时间将大大推迟,中小学的开课时间大概率推迟到3月份,也有不少高校例如北京外国语大学和北京电影学院直接将开学延期至5月,这对于在线授课的需求将大大提升。国内A股上市的公司更多的为教育信息化企业,为公司学校提供云直播服务,帮助公立学校更好地实施信息化。本次疫情将更快推动教育信息化,在线教学全场景的发展,其诉求背后的科技公司将直接受益。

在线培训:本次疫情对于专注于线下的培训机构短期打击程度较大,人工、房租等大量成本将会拖垮一大批小型培训机构,在疫情还不确定会影响多久的情况下,或会引发行业的一轮洗牌。疫情也会倒逼传统线下培训机构提升线下线上的融合能力。目前对于在线教育企业来说,短期内获得了额外低成本的用户流量,正是转化用户,加速发展的时机,中长期也许会加速在线教育的发展进程和下沉深度。新东方在线,跟谁学,网易旗下的有道精品课,网易云课堂,都有不错的表现。

4.消费类

消费品短期总体承受一定的压力,中长期来看,每一次调整必定带来品牌的集中,强者恒强的格局有望继续上演:SARS 事件带来白酒的十年黄金期,亦或者三聚氰胺事件带来国产乳业的迅猛发展。每一次风险事件之后,反而会提升消费者对品牌的认知程度和品牌的粘性,有利于品牌的集中,大品牌有望持续受益。 中长期来看,我国城镇化率还有提升空间,消费占比依然是GDP主导,行业长期的趋势依旧稳健。

疫情期间,渠道体系比较丰富的(抗风险能力比较强)的公司更为受益:渠道体系的丰富性体现的两方面,一方面是区域的划分,全国化的产品抗风险能力更强,而区域化的产品,尤其是重灾区的产品,可能影响比较大, 比如这次武汉肺炎导致周黑鸭销量的影响;另一方面是渠道的体系,场外消费如餐饮和农贸市场占比较大的影响可能比较大,对于电商占比较高的坚果类影响相对较小一些。

必选消费受到的影响远远小于可选消费:非典时期,以肉制品、乳制品和调料品为代表的必须消费品涨势稳定,而对可选消费白酒、啤酒等企业的冲击较大。