随着全民健身意识的提升,同时受到政策扶持的持续利好影响,体育消费行业在近年来发展逐步加快。总的来说体育消费行业包括运动鞋服消费、运动设备及配件、运动相关书刊杂志、场地租赁及教练聘请、体育赛事观看及其他。

运动鞋服销售作为体育消费产业的重要分支,行业规模也在稳步提升。2014-2018年,运动鞋服销售在整个体育消费行业的占比由52%提升至58%,预计在2023年占整个体育消费行业的比例将提升至64%,预计未来五年行业符合增长率为10.72%。

运动鞋服销售行业的主要市场参与者包括品牌自营商、全国零售销售代理和区域销售代理。其中,三大主要市场参与者在2018年运动鞋服市场的市场份额分别约为33.4%、28.7%及37.9%。

我们就已经上市具有公开数据的品牌自营商、全国零售销售代理对运动鞋服销售行业进行比较分析,以窥见运动鞋服销售市场的相关趋势。

一、品牌自营商分析

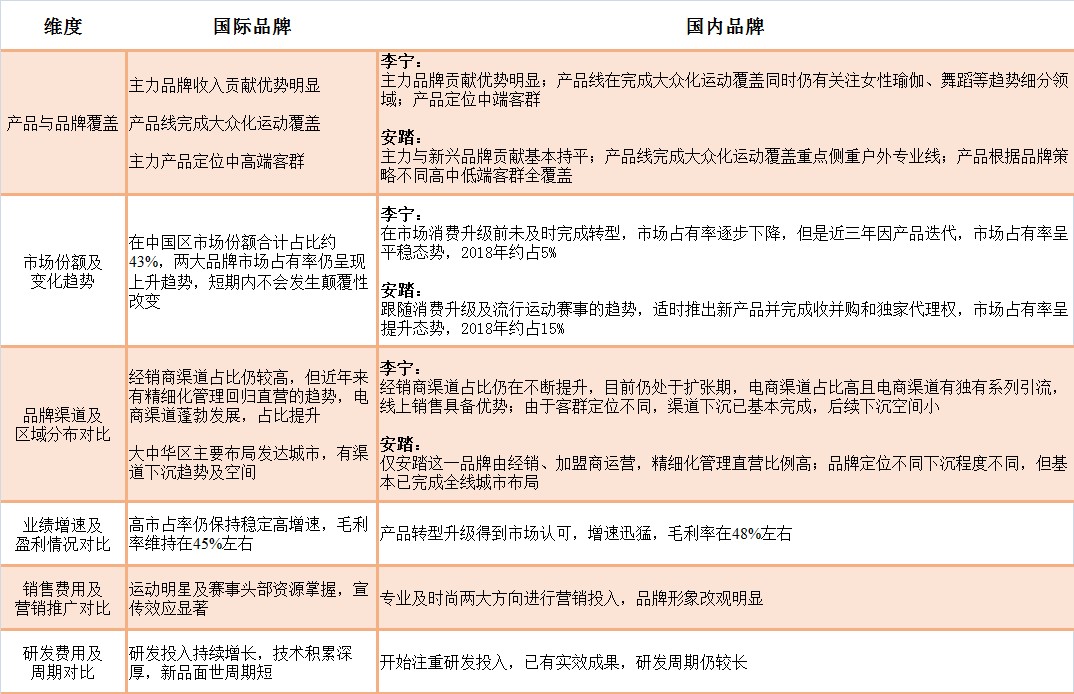

我们将品牌自营商分为两个类别,一类为国际品牌,一类为国内品牌。国际品牌我们选取最具代表性的Nike和Adidas,而国内品牌我们选取李宁和安踏作为代表企业,从产品与品牌覆盖、市场份额及变化趋势、品牌渠道及区域分布、业绩增速及盈利情况、销售费用及营销推广、研发费用及周期6个方面进行对比分析。

目前运动鞋服市场中国际龙头品牌的市场占有率仍具有突出性优势,且短期内不会出现颠覆性改变。但是头部国产品牌通过业务整合顺应消费潮流,也存在突围机会。

以安踏为例,通过产品升级以及多品牌战略,在中国市场的市场占有率逐步提升,旗下各个品牌均维持较高增速。同时,加大研发投入加速新产品推出的周期,形成良性循环。李宁因“中国李宁”系列的产品,业绩有一定程度增长,市场占有率呈平稳维持的态势。

二、全国品牌经销商

全国品牌经销商具有公开数据的有滔搏和宝胜国际。作为运动鞋服经销商,与品牌自营商受到不同驱动因素的影响。我们认为,运动鞋服经销商业绩及发展的主要驱动因素为店铺数量及分布情况、经销品牌竞争力情况、客户数据采集及社群运营能力和存货管理能力。

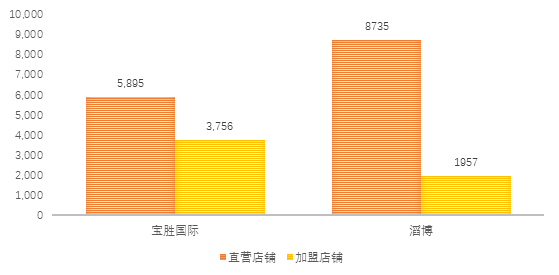

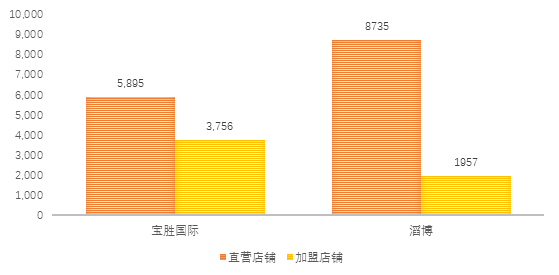

就店铺分布情况而言,全国性经销商在中国各个层级的市场均有布点。并且选址偏好区别于品牌直营店,着重布局的城市未必为经济最发达的区域。从店铺数量来看,滔搏直营及店铺总量多于宝胜国际。直营店更能够保证服务质量及客群数据的沉淀,预计经销商会越来越多地重视直营店铺的开立及运营。

2019年上半年财年店铺数量对比

(资料来源:公司半年报)

经销商经销品牌也具有一定相似性,均以国际龙头运动品牌作为主力品牌。宝胜国际还销售部分国内自营品牌。就前面对于品牌自营情况的对比来看,国际龙头运动品牌(Nike和Adidas)2018年合计市场份额约43%,且目前仍呈上升态势,经销品牌竞争力来看,滔搏和宝胜国际基本相当。经销品牌短期内仍会以国际龙头品牌为主。

客户数据采集和社群营销方面,根据滔搏招股书及2019年上半财年的相关社群运营数据,滔搏的注册会员已突破2,120万人,其中活跃会员(产生复购)达到590万人。在2019年上半年有81.4%销售额由会员贡献。

除会员管理外,滔搏的官方微信号也会实时推送最新产品的相关信息,辅以店铺微信群,店员会定期组织营销、会员活动。并以此记录丰富顾客偏好,增加定向推送的成功率,也形成顾客数据沉淀。滔搏还向会员开放多种与外部供应商联合提供的服务,如健身课程、同城免费快递等相关服务。提升服务品质,增强客户黏性。在线上渠道方面,已在多个平台开设自营电商店。

而宝胜国际则主要侧重赛事组织进行客群获取及营销。2018年宝胜国际在20多个城市举办了3V3篮球比赛、马拉松和越野跑等大众参与度、运动鞋服高度相关的比赛,以较为传统的方式进行线下客户获取。

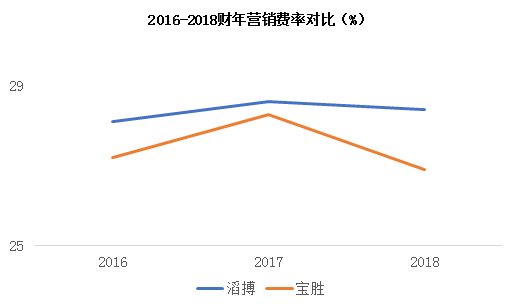

(资料来源:公司年报)

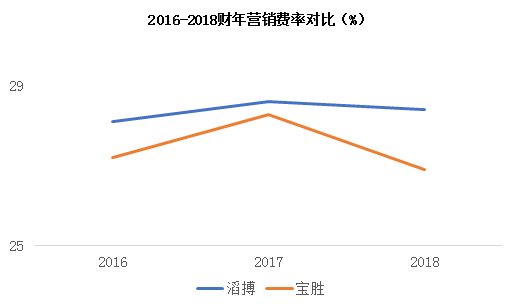

相较于滔搏,宝胜国际的方式更为传统,并且较难统计客群转化率形成个性化的数据沉淀。在营销费率基本持平的情况下,滔搏的客群数据可视化程度更高也更准确,比较优势更大。

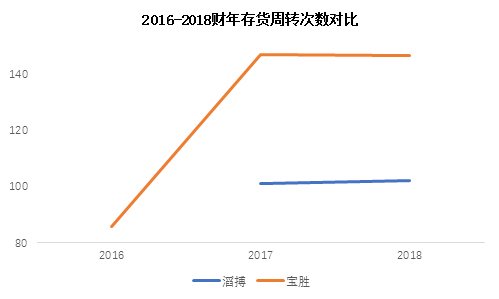

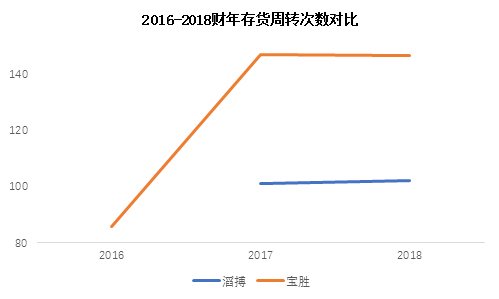

就存货管理这一运营能力方面来看,根据招股书披露,滔搏在部分门店上线了智能化门店系统,开始尝试智慧零售。根据客户走入路径的统计及分析,适时地调整货架产品组合的位置,以保证单店的货品零售效率能够更高。从存货周转天数的对比中可以看出,该项举措已经初见成效。提升管理效率的同时,可以向品牌商提供相关产品的反馈数据,增强自身的议价能力和行业竞争力,预计门店智慧化也将成为龙头运动鞋服经销商的未来趋势。

(资料来源:公司年报)