1、宏观经济表现

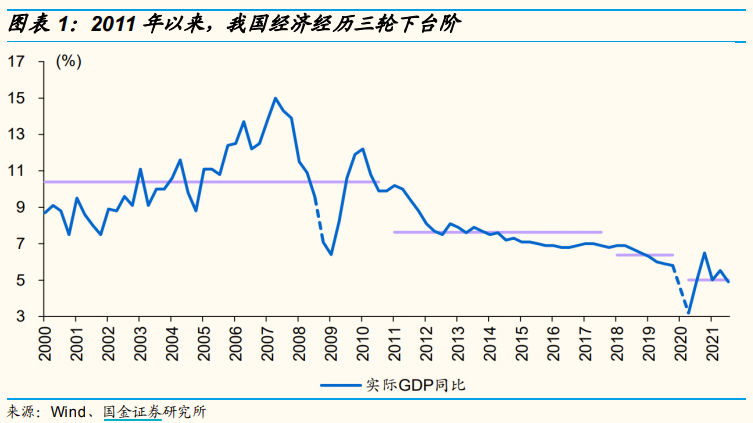

随着上周央行的降息动作,已基本将2022年上半年的国内经济形势定调,即更注重长效机制作用下,稳定货币政策,平稳CPI回升幅度,控制信用风险,宏观经济低位波动。

2、不同策略的不同投资逻辑

2.1 股票策略

股票策略仓位80%以上集中于权益市场,收益通常和权益市场表现高度绑定;股票策略粗略可分为主观多头和量化多头,股票策略为目前私募市场占主导地位策略,通常股票策略都会结合多+空的操作手段,针对市场情况,判定策略的多空属性,通常有偏多、中性、偏空三种。分析方法包括调研、多因子模型、T0交易等,投资标的包括股票、期货、期权、ETF以及各类场内外衍生品。

股票策略主要依照权益市场的行情波动来判断,在不同市场行情情况下,通过调整多空仓位以及投资标的,控制总敞口及完成收益预算。

2.2 宏观策略

宏观策略结合宏观经济形势,通过大类资产配置--板块资产配置--行业配置--标的配置的逻辑分配资金,配置动向灵活,可应对不同经济环境波动。

宏观策略一般使用多维度研究方法,譬如大类资产分析、数量手段、经济研究等方式,在拟合最佳风险收益水平的情况下确认各类资产配置组合,再通过细分逻辑进行标的配置。投资标的包括权益、债券、商品、各类衍生品等。

2.3 CTA策略

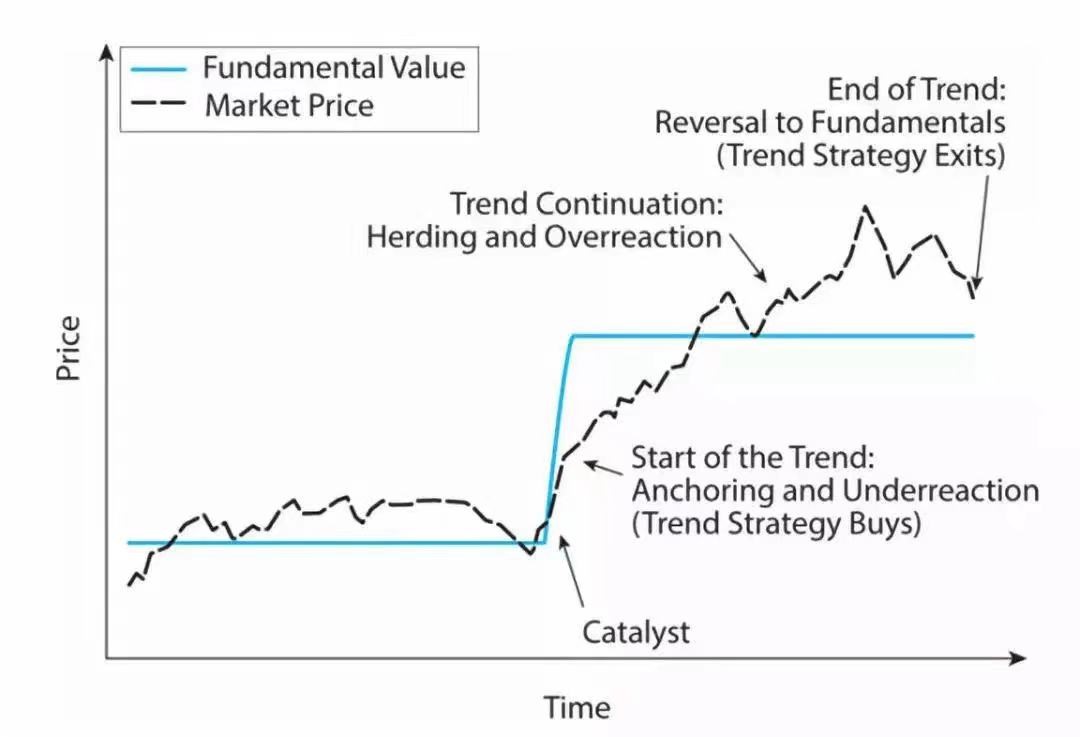

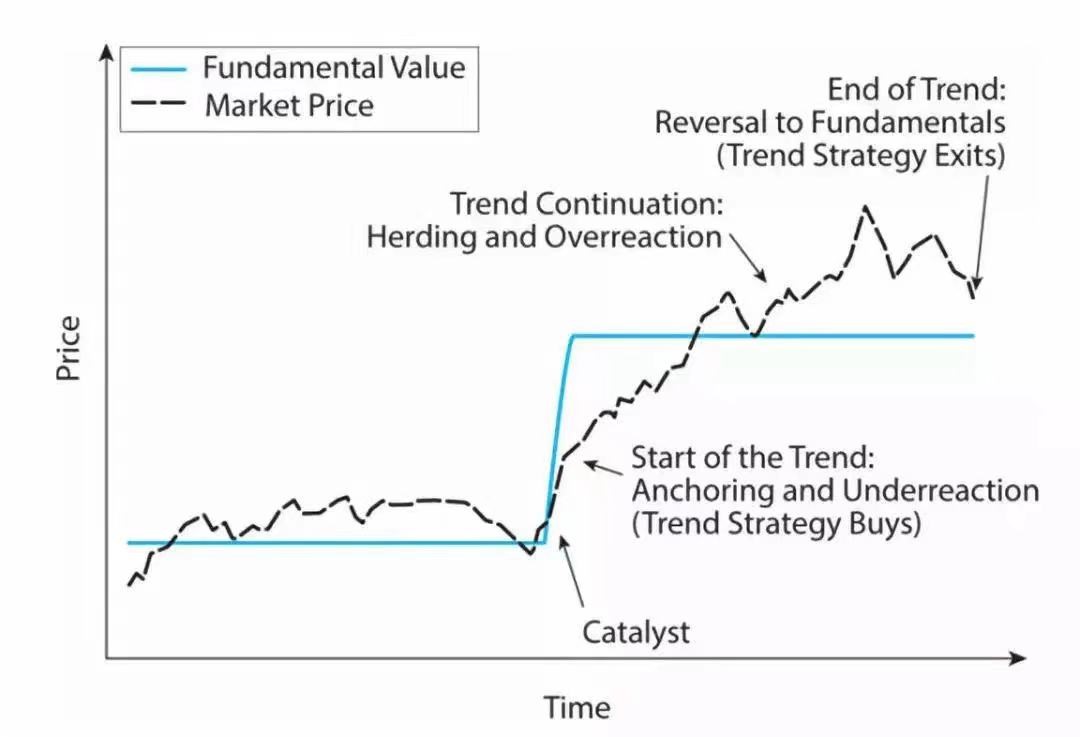

CTA又叫做管理期货策略,主要投资衍生品市场,基本不涉及股票市场,CTA策略分为主观CTA及量化CTA,通过针对期货市场的不同收益把握,来制定详细策略,譬如趋势跟踪,套利等。

CTA策略由于纯衍生品交易特色,杠杆放大效应较大,虽然可利用有效资金进行现金管理,但风险敞口和Alpha因子的敲定对策略有效性要求较高,策略一般波动率较大,但一般匹配小容量资金表现形式较好。

CTA策略同权益市场、商品市场挂钩效应明显,具有一定的周期属性。

3、不同策略的表现展望

3.1 股票策略

伴随着2022年产业链利润逐渐下移,相关成本指数收窄,但总体经济增长态势一般的情况下,股票策略在2022年的发挥更加依赖于真正的“价值”,其最重要的策略要点就是量价因子和风险因子,如何在持续性结构调整的行情中抓住短期机会,在价值投资策略中会显得更加重要。

经历了2021年大行情偏弱的走势,2022年预计会更加重视高成长性的小盘股,在不偏离经济发展的引领下,股票策略需要适时调整策略方向,针对量化方向,超额收益面收窄,收益逐渐趋同,更考验针对市场实质研究的判断逻辑和对冲成本的控制。

3.2 宏观策略

商品市场2022年预计收益收窄,对宏观策略的资产配置调整情况要求会更高,预计权益市场的收益边际还是会优于其他大类资产,获利门槛也更低。

由于宏观策略非常依赖对市场和板块的判断,所以在实操上本身就比其他策略的调整难度大,宏观策略同样不适合慢牛,长牛行情,因为判断失误即会增加成本,缩窄收益水平;结合2022年的市场波动情况,宏观策略可发挥的空间预计并不大,因为结构性的调整中,机会本身就难以捕获,加上本身中国市场的波动性较高,风险收益较低,宏观策略在2022年会呈现高波动率,会较难获得收益;但也可以期待十分优秀的策略,会更容易获得强势表现。

3.3 CTA策略

2021年的商品市场行情主要是由于疫情、流动性、供给端等多方面因素造成,考察到大宗商品的实质基本面预计偏弱(需求端向供给端的过渡),以及商品市场针对政策纠偏的适应性不强,预计2022年难以维系2021年商品市场的长牛;在这种行情情况下,以期货品种为主的CTA策略可能发挥空间不大。

CTA策略打造的从来不是高收益,而是增强及跟踪,完整的CTA策略波动率不会高,所以在市场大周期向上的行情中可平稳获收益;2021年的商品市场并非基本面主导的行情,所以2022年是非常考验CTA策略运行灵活度的一年。