制造业5月数据回温

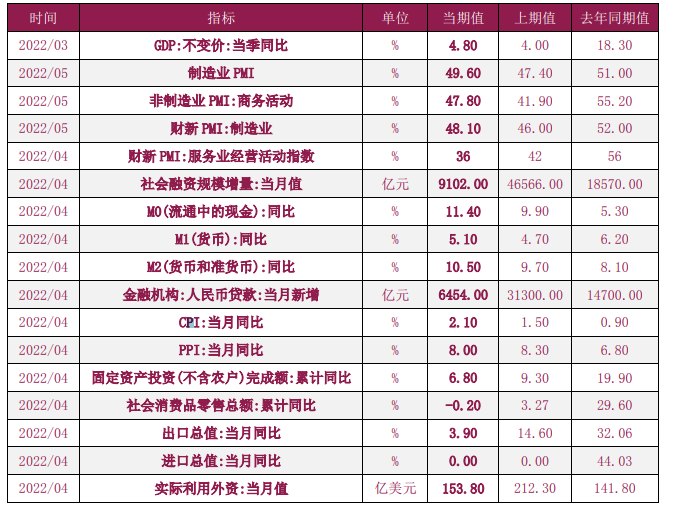

国家统计局近日发布工业指数数据,5月,制造业PMI、非制造业商务活动指数和综合PMI产出指数同步回升,分别为49.6%、47.8%和48.4%,分别高于上月2.2、5.9和5.7个百分点。

工业企业利润数据方面显示,2022年1-4月份,全国规模以上工业企业实现利润总额2.66万亿元,同比增长3.5%,实现营业收入41.85万亿元,同比增长9.7%。

扎实稳住经济一揽子政策措施:稳投资促消费、保产业链供应链稳定

5月31日,国务院发布稳经济政策,助力以下制造业相关利好释放:稳定增加汽车等大宗消费;优化中小微企业纾困,鼓励平台企业加快人工智能、云计算、区块链、操作系统、处理器等技术研发;降低用水用电成本,阶段性减免市场主体房屋租金,加快对闵行等疫情影响较大行业纾困,鼓励银行向文旅、餐饮等行业企业发放贷款;加大对物流枢纽和物流企业的支持力度;加快推进重大外资项目等。

海外滞涨高压,鹰派持续

受俄乌战争地缘冲突、美国能源政策限制、经济数据悲观等各方面综合因素影响,海外发达国家滞涨压力较大,通胀指标已达历史高点;欧元区同比核心3%;GDP增长却维持基本0增长,目前对受能源供给影响较大的欧元区而言,同美国使用严格紧缩的货币政策预计将持续本年度。

制造业上半年表现

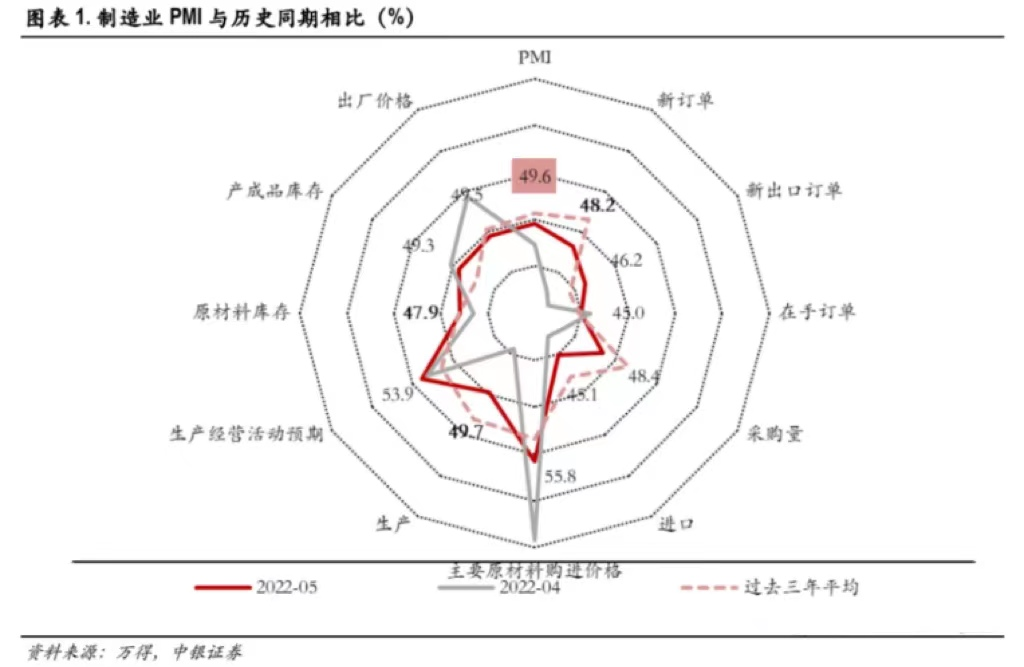

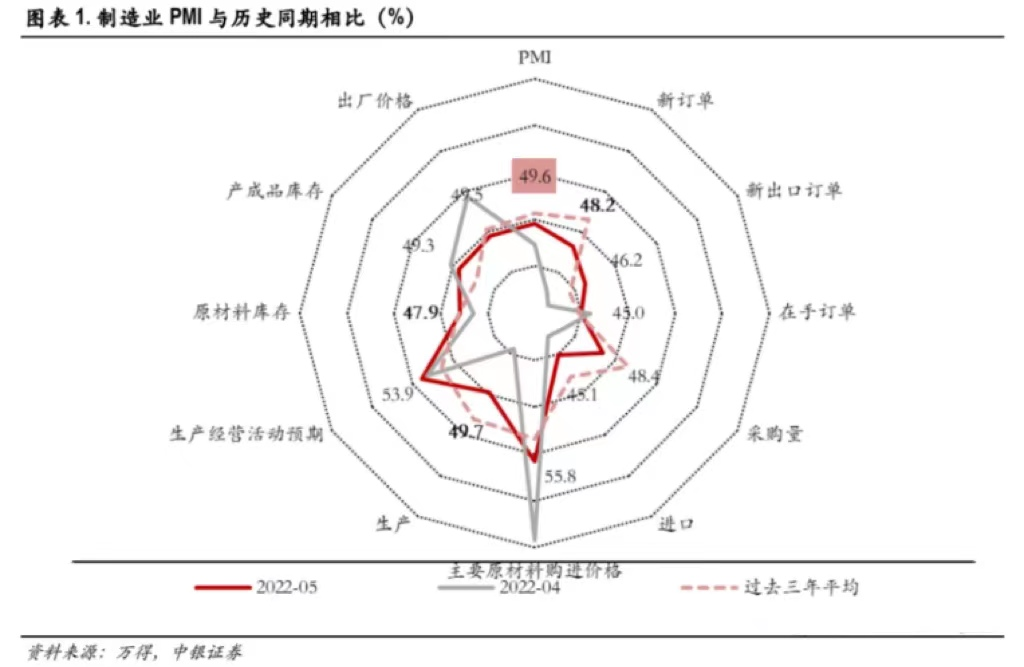

生产复工

1-4月,PPI指数如各机构预测一致,并未收紧,企业单位面临的生产成本仍旧较大,如上图所示,5月的指标数据较4月回升,但离三年历史水平仍旧低1个百分点。5月的分项数据看,仍低于荣枯线水平。但随着5月复工复产工作的推进,防疫压力缓解,各数据水平较四月有明显提高,目前认为,财政政策的不断提振和疫情管控的压力释放都是五月数据好转的主要推动力。

投资

1-4月,制造业投资同比增长12.2%,其中高技术产业投资同比增长22%,电子及通信设备制造业、医疗仪器、计算机及办公设备增长较快;基础设施投资总体平稳,民生补短板投资同比增长14.4%;计划总投资亿元及以上项目完成投资同比增长10.9%。

观察上半年制造业生产及投资指数,上半年基本情况如下:

•大型企业PMI回温快于小企业:大型企业信用风险低,现金流较充足:大型企业的PMI为51%,高于中小企业;大型企业新订单指数、生产指数普遍高于总体行业,说明大企业在复工生产、人员准备、原料供应等方面均开始回温,拉动总体行业数据好转。

•制造业困扰因素多:一方面,原材料本年内价格指数居高不下,采购成本仍旧较高:造纸印刷、化学原料、石油煤炭等购进价格指数继续位于60%以上高位;另一方面,疫情对制造业的影响冲击有所减缓,新订单指数较4月回升1.1个百分点,业务活动预期指数较4月回升0.9个百分点,结合国家相继出台的促进大宗消费等各项鼓励措施,国家对拉动制造业内需的政策倾向不变;再另一方面,服务业指数较4月回升7.1%个百分点,其中新订单指数明显回升,服务业需求恢复较明显。

•大宗商品价格仍旧居于高位:能源供应持续效果显现,煤炭等能源产品产量快速增长,但由于全球通胀、物流受阻、疫情影响等多方面因素,传导机制并没有完全建立,在供需匹配上仍存在壁垒,原油等非清洁能源价格持续高位,国家新能源政策支持并未传导至企业端,导致原材料价格持续较高,工业企业成本压力大。

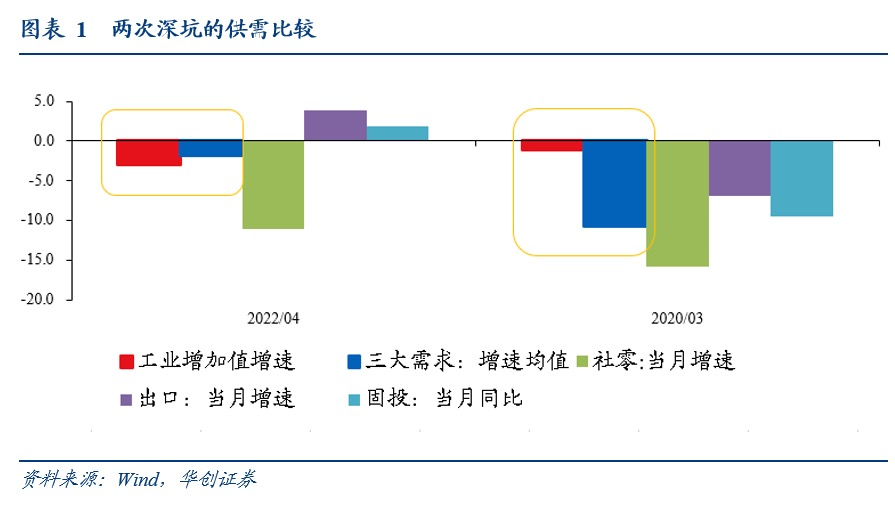

•大宗消费低迷:4月,社会消费总额下降11.1%,零售餐饮受疫情冲击较大。房地产持续低迷,无论是建设投资还是销售额方面,均大幅下降,施工面积也大幅缩水。

制造业下半年展望

靴子落地,5月政策频出,助力转圜4月经济数据

• 5年期LPR利率下调15个基点,资金储备足量等待释放,预计将适当刺激贷款需求增长,同时期,地方政府债发行量大增,各类基建施工项目将在下半年得到一定程度释放,拉动上游及中游部分企业的需求增长;

•4月,CPI与PPI数据剪刀差持续收窄,工业生产成本压力维持高位,消费端刺激程度有限而能源物价上涨,给企业生产和盈利造成不小压力;

•5月底,国务院发布各项稳经济政策提振信心,减轻中游及下游企业销售压力,可以预见,本年度内,政策对口行业将得到明显资金改善,在稳定国家GDP增长目标的前提下帮助企业生存;

•美元通胀压力较大,中美汇率趋稳,本年度的经济政策方向已定,在国内释放流动性和海外发达国家缩表减税的基调下,中美汇率将不会低于6.3水平,通过美国有力缩表政策释放,预计市场对美元和人民币都将持续稳定信心。

下半年保经济增长驱动仍不足,需警惕原料压力和内需动力

•上半年,能源、金属、农产品等价格指数仍旧维持高位;从宏观长远指标来看,本年度内的大宗商品压力都不会缓和至景气水平,但下半年压力一定会小于上半年,因为各方政策预期已经在上半年落地,原材料价格上涨带来的成本压力也会得到一定管控,虽然基本供需压力始终存在,但适当缓和也会帮助企业有望重新回归上升趋势。

•房地产促消费预计将主要作用在销售端,投资端预计不会回温过快。5月,新开工规模呈现紧缩,政策是否可以有效为市场开工和建设规模进行托底未可知,市场信心和企业流动性在本年度内承压,下半年我们认为行业会更加谨慎。相对比而言,政策给销售方进行托底预计可以刺激一波可选消费人群,同时可释放一部分的贷款需求,将有利于大宗消费的回调,适当缓解债务压力和消费积压。

内需驱动仍嫌不足

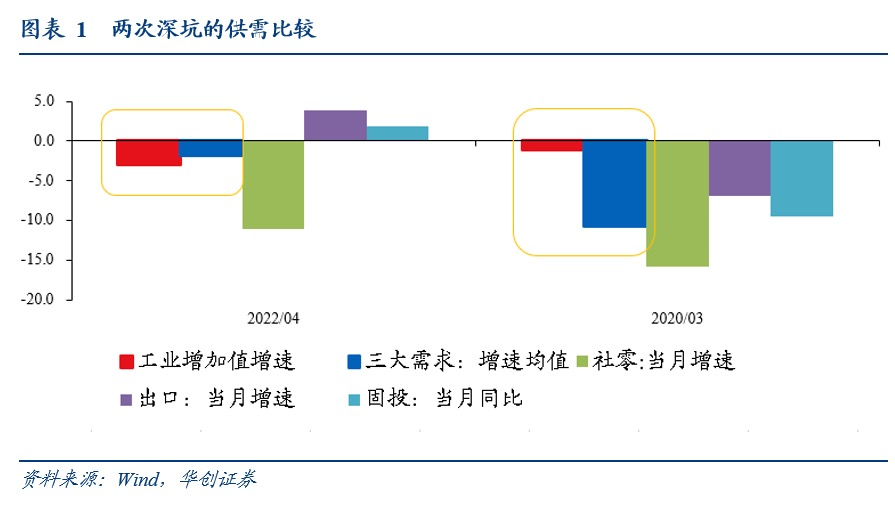

相对比2020年3月初,疫情影响最严重时候,社零需求仍旧高于目前,而且2020年中期市场迎来反弹,也是由于刺激性消费规模较大,而目前原材料压力带来的高PPI指数,物流受阻、进出口政策、地缘政治冲突带来的供给不足,都给制造业生产带来较大压力;由此传导至消费端,不仅是社零动力缺乏,进出口规模开年来逐步增长放缓,各方面的疲软态势本年度内仍旧难以回转。

关注中下游关键领域制造业机会

我们持续结合市场宏观表现,跟紧目前市场动向,持续关注关键领域制造业行业动向,将重点放在各类高新技术、能源技术升级、关键生产领域机会。2022年,制造业在整体疲软的环境下,低依赖度和高技术含量的一批专精特新核心企业将获得核心成长动力。